「親が仮想通貨を持っていたようだけど、どうやって相続したらいいの…?」

「親が保有していた暗号資産の相続手続きには何が必要なの…?」

「暗号資産(仮想通貨)を含めて、相続手続きをお願いしたい…!」

このようにお悩みの方はいらっしゃいませんか?

亡くなった方がビットコインやイーサリアム、リップルなどの銘柄をはじめとした暗号資産(仮想通貨)を保有していた場合、暗号資産(仮想通貨)も相続財産になるため、通常の相続手続きと同様に、必要書類を収集し、コインチェックやGMOコイン、ビットフライヤー等の暗号資産取扱業者が提示する相続届に必要事項を記載し、代表相続人に承継させる必要があります。

以下では、暗号資産(仮想通貨)における相続手続きや相続手続きにおける注意点について解説していきます。

このページの目次

暗号資産(仮想通貨)の相続手続きについて

暗号資産の相続手続きにおいても、通常の相続手続きと同様、遺言書による方法かもしくは相続人全員で遺産分割協議を行い、暗号資産取扱業者の提示する方法により相続する方へ承継します。

暗号資産の相続手続きを進めるためには、以下のとおりに進める必要があります。

※なお、現時点で預貯金口座の解約手続きと同様、仮想通貨自体を承継することはできず、相続開始時点のレート換算で解約した日本円のみの送金しかできない暗号資産取扱業者もあれば、暗号資産そのものを相続人に承継させる方法を取る暗号資産取扱業者もあります。詳しくは暗号資産取扱業者のホームページをご覧ください。

戸籍謄本等の収集

預貯金口座の凍結解除・名義変更同様、相続人全員でもれなく暗号資産を承継するためには、やはり戸籍謄本等の収集を行う必要があります。(戸籍謄本等の収集についてはこちらの記事をご覧ください。)

![]()

残高証明書の取得

預貯金口座の凍結解除・名義変更同様、相続人間で争いなく総財産を確定するためには、残高証明書の取得が有効です。特に暗号資産は値動きの激しい資産ですので、相続開始時点でいくらの価値があったのかを知るために、残高証明書を必ず取得するようにしましょう。

![]()

遺産分割協議書の作成

預貯金口座の凍結解除・名義変更同様、亡くなった方が遺言書を残していない場合で、相続人が法定相続分以外の割合で暗号資産を承継する場合、相続人全員で遺産分割協議書を作成して暗号資産取扱業者等に提出する必要があります。(遺産分割協議書についてはこちらの記事をご覧ください。)

![]()

必要書類の提出

暗号資産取扱業者等によって若干書式等の名称は異なりますが、暗号資産の承継手続きでは以下の書類を用意するようにしましょう。

・相続届(暗号資産取扱業者等指定の書式)

・戸籍謄本等一式(法定相続情報一覧図があれば、代用可能な場合があります)

・遺言書または遺産分割協議書(法定相続分とは異なる割合で分配する場合)

・相続人全員の印鑑証明書

・身分証明書

・(代理人に依頼する場合)委任状

![]()

暗号資産移管手続きまたは解約手続き

上記にも述べたように、暗号資産取扱業者によって暗号資産自体を移管するため、指定口座への移管手続きまたは口座自体を解約して日本円に換金して指定口座への入金手続きを行います。

代表相続人が暗号資産取扱業者等の口座を既に開設しているようであればその口座へ移管しますが、もし口座を持っていないようであれば、新しく代表相続人名義の口座を開設する必要があります。

注意点について

暗号資産の相続手続きには、預貯金口座の相続手続きや株式の移管手続き等と異なり、以下の点に注意する必要があります。

原則郵送のみである

暗号資産の取扱業者との相続手続きのやり取りは、原則郵送のみであるため、必要な書類や手続きを誤ると、手続きに時間がかかります。

暗号資産の移管手続きをする必要がある

コインチェックやビットフライヤーをはじめとする暗号資産取扱業者の相続手続きにおいては、株式・有価証券と同様、代表相続人等の口座を開設し、その口座に移管しなければならない場合がございます。暗号資産取扱業者の口座開設は本人確認が厳格であるため、口座開設に時間や労力がかかる場合があります。

評価額の算定

預貯金や株式・有価証券と異なり、日々評価額が激しく変動するため、移換や日本円の換金のタイミング次第では、大きく価値が変わってしまいます。特に現状では多くの暗号資産取扱業者が日本円に換金して代表相続人へ引き継ぐことを要求しておりますので、後々相続人同士で揉めないように、遺産分割協議においてしっかりと取り決めをしておく必要があります。

相続税の課税対象となる

上記にも述べたように、暗号資産も相続税の課税対象になります。なお、仮に相続人が亡くなった方が取引していた暗号資産取扱業者や設定した暗号資産のパスワード等について知らなかったとしても、現状相続税の課税対象となってしまいますので、注意する必要があります。

譲渡所得税の計算

株式・有価証券と同様、暗号資産を一旦代表相続人へと名義変更後、売却をしてから他の相続人へ分配する場合、代表相続人が暗号資産を売却した際に「譲渡所得税」が発生することになります。特に暗号資産の場合、譲渡所得税を計算する上で根拠となる「取得費」が低廉である場合があるため、譲渡所得税も加味した上で遺産分割協議を行わないと、分配の際に相続人間で争いが起きる可能性がありますので、十分注意しましょう。

暗号資産に関する課税関係はまだまだ未整備な部分が多いので、詳しくは国税庁のホームページをご確認ください。

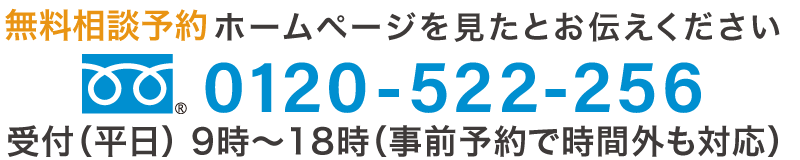

暗号資産(仮想通貨)の相続手続きは当事務所の「遺産承継一括お任せパック」をご利用ください!

仮想通貨(暗号資産)の相続手続きは、解約・移管手続きはもちろんのこと、相続税の計算方法も含めて、司法書士と税理士との連携が必須となります。

ですから、当事務所としては仮想通貨(暗号資産)の相続手続きが必要なお客様こそ、相続手続きに精通し、税理士との連携を密にしている相続専門家へのご依頼をオススメしております。

その中でもオススメなのが、当事務所でご用意しております「遺産承継一括お任せパック」です。

遺産承継一括お任せパックは、198,000円からのご案内で、仮想通貨(暗号資産)の相続手続きはもちろん、不動産の相続登記申請や株式有価証券の移管手続きなど、面倒な手続きをまるごと任せいただくことができます。

「父の相続手続きをゆっくりやる時間がない…」

「亡くなった兄の相続関係者が多すぎて、自分ではできない…」

「相続手続きを丸投げできる専門家に依頼したい…!」

というお客様は、当事務所の「遺産承継一括お任せパック」を是非ご利用ください!(遺産承継一括お任せパックの料金体系はこちら)

当事務所へお任せください!

暗号資産の相続手続きをするには、必要な書類の収集・暗号資産取扱業者とのやり取りなど、面倒な手続きを一つ一つこなしていく必要があります。

そのため、ご自身で行うには少々ハードルが高いかもしれませんので、司法書士や行政書士等の専門家に任せてしまうのも一考です。

暗号資産の相続手続きを含め、相続手続きや遺産の整理についてお悩みの方は、是非当事務所までご相談下さい!

その他の相続手続き・遺産承継手続きについては、こちらの記事をご覧ください。

杉並区西荻北に拠点を構え、練馬区や中野区、武蔵野市、三鷹市など近隣地域の相続や遺言、家族信託、成年後見など、人生の節目に関わる手続きに親身に対応しています。初回相談は無料で、訪問対応も可能です。

「自分だけではどうにも解決できない…」「困っているけど、誰に頼んだらいいか分からない…」「信頼できる法律家に相談したい…!」とお悩みの方も、安心してご相談いただけます。

「この人に頼んで良かった…!」と心から思っていただけるよう、当事務所に在籍する司法書士・行政書士が全力でお客様をサポートいたします。どんな小さな悩みでも構いません。お気軽にお問い合わせください。