「今まで夫の母親の面倒をみてきたけど、その分の費用を相続人に請求はできないの…?」

「無償で両親の介護して家族に貢献してきた妻が報われる方法はないのか…」

「相続人でなくても相続財産を請求できるか、専門家に相談したい…!」

このようなお悩みをお持ちではありませんか?

相続人が亡くなった方への労務の提供や療養看護などの方法によって、亡くなった方の財産の維持や増加について特別の寄与をしたときには、他の相続人に対して「寄与分」を請求することができます。

しかし寄与分の請求をすることができるのは、あくまでも相続人であって、相続人以外の親族が亡くなった方へ労務の提供や療養看護を行っていたとしても、その方に寄与分が認められるのは、あくまでも相続人の履行補助者になるとき等、という非常に限定的な場合のみでした。

そこで上記のような事案を解決するべく、令和元年7月1日の民法改正により創設されたのが特別の寄与という制度です。(民法および家事事件手続法の一部改正については、こちら)

この制度によって、相続人以外の親族が一定の要件を満たす場合、労務の提供や療養看護を行ったのが相続人ではなかったとしても、相続財産の一部を請求することができるようになりました。

そこで以下では、相続人以外の親族が相続財産の一部を請求することができる、特別の寄与という制度について解説していきます。

このページの目次

特別の寄与とは

特別の寄与とは、亡くなった方の相続人以外の者が、亡くなった方の生前の療養看護や労務の提供により、その貢献度合いに応じて、相続人に対して相続財産の一部を請求できる制度をいいます。

これまでは、相続人が亡くなった方への労務の提供や療養看護などの方法によって、亡くなった方の財産の維持や増加について特別の寄与をしたときには、他の相続人に対して「寄与分」を請求することができました。

一方相続人ではなかったとしても、亡くなった方に相続人がいない場合、亡くなった方と近い関係のある「特別縁故者」と認められることによって、相続財産の全部または一部を請求することができます。(特別縁故者については、こちらの記事をご覧ください。)

今回令和元年7月1日に民法が改正されたことによって、一定の要件を満たせば、相続人でなかったとしても、その貢献度合いによって、相続人に対して相続財産の一部を請求することができるようになりました。

特別寄与料を請求するには

相続人以外の親族が亡くなった方に対して労務の提供や療養看護などを行うことによって、相続財産の維持や増加に貢献した場合、相続人に対して特別の寄与の対価として、特別寄与料を請求することができますが、そのためには以下のような要件を満たす必要があります。

①相続人の親族に該当すること

特別寄与料を請求することができるのは、亡くなった方の相続人以外の親族(六親等内の血族または三親等以内の姻族)に限られます。ですから、相続放棄を申述して相続人ではなくなった場合や事実婚・内縁の夫妻は該当しません。

②無償で労務の提供・療養看護をして相続財産が維持・増加したこと

特別寄与料を請求するためには、労務の提供・療養看護を無償で行う必要があり、相続財産の維持・増加に貢献しなければなりません。ですから、労務の提供・療養看護に対して対価を得て行っていたような場合には特別寄与料の請求はできません。

③当事者同士での協議または協議に代わる処分によること

特別寄与料を請求する場合には、まずは当事者同士で協議を行う必要があります。それでも当事者同士で協議が調わない場合や協議をすることができない場合には、家庭裁判所に対して協議に代わる処分を請求することができます。

④寄与の時期、方法、程度、その他一切の事情を考慮して金額を決定すること

特別寄与料の額は、寄与の時期、方法および程度、相続財産の額その他一切の事情を考慮して決定されます。そしてその額は相続財産から遺贈の額を控除した額を超えることができません。また相続人が複数いる場合には、それぞれの負担する額は、それぞれの相続分の割合に案分したものになります。

⑤一定期間内に請求すること

特別寄与料を請求しようとする者は、相続の開始および相続人を知った時から6か月以内、または相続開始の時から1年を経過する前に請求しなければなりません。これらの期間を過ぎてしまうと、もはや特別寄与料を請求することはできなくなります。

特別寄与料の税務について

特別寄与料は相続人の課税価格の計算上、取得財産の価額から控除します。

反対に、特別寄与料を受け取った相続人以外の親族は、亡くなった方から遺贈により取得したものとみなされ、相続税の計算をする場合にはいわゆる「2割加算」の適用を受けることになります。

以下、具体例をみていきましょう。

【事例】

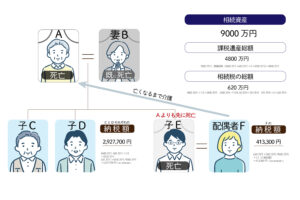

亡くなったAには既に亡くなっている妻Bとの間に、三人の子供(C・D・E)いました。

Eには配偶者Fがおりましたが、Aよりも先に亡くなっており、FはAが亡くなるまで介護を無償で行っていました。

CDF全員で協議の結果、Aの相続財産は合計9000万円で、CとDがそれぞれ半分ずつ相続した後、Fが特別寄与料として500万円を受領することになりました。

上記の事例の場合、

<課税遺産総額>

9000万円-基礎控除(3000万円+600万円×2=4200万円)=4800万円

<相続税の総額>

4800万円×1/2=2400万円

2400万円×15%-50万円=310万円

310万円×2=620万円

<CとDのそれぞれの納税額>

4500万円-500万円×1/2=4250万円

620万円×4250万円/9000万円=2,927,700円(100円未満切捨て)

<Fの納税額>

620万円×500万円/9000万円×1.2(2割加算)=413,300円(100円未満切捨て)

この他、相続税の計算方法や基本的なしくみについては、こちらの記事をご覧ください。

当事務所へご相談ください

相続人以外の者が特別寄与料を相続人に請求するには、事前に考慮しなければならないことが多く、決して自己判断せずに司法書士などの専門家にアドバイスを仰ぐべきでしょう。

特別の寄与を含めて、相続・遺産承継手続きについてお悩みの方は、是非当事務所へご相談ください!

その他の相続手続き・遺産承継手続きについては、こちらの記事をご覧ください。